Polityka fiskalna i pieniężna

Polityka pieniężna

Polityka pieniężna (czyli działania banków centralnych w zakresie podaży pieniądza i ustalenia poziomów stóp procentowych) znacząco wpływa na kierunek przyszłych zmian kursów wymiany walut. Jeśli bank centralny prowadzi ekspansywną politykę pieniężną, oznacza to jego gotowość do zwiększania podaży pieniądza i obniżania stóp procentowych. Będzie to miało ujemny wpływ na wartość kursu waluty tego kraju. Jeśli natomiast bank centralny prowadzi restrykcyjną politykę pieniężną, oznacza to jego zainteresowanie zmniejszaniem podaży pieniądza i podnoszeniem poziomu stóp procentowych. Działania takie mają dodatni wpływ na kurs waluty danego kraju. Zmiany w polityce pieniężnej mogą sygnalizować odwrócenie głównych trendów na rynku walutowym.

Banki centralne

Banki centralne prowadzą politykę pieniężną, za pomocą której mogą wpływać na kursy walut. Banki centralne, by wywołać pożądany efekt zmiany kursu, często używają interwencji słownej lub interwencji operacyjnej (kupują lub sprzedają waluty). Przy inwestowaniu na rynku walutowym ważne jest, by uważnie obserwować działania banków centralnych – zarówno ich deklaracje, jak i rzeczywiste działania na rynku.

Do banków centralnych, których działania są szczególnie istotne dla inwestorów zaliczamy:

- USA – Bank Rezerwy Federalnej (Fed) jest bankiem centralnym Stanów Zjednoczonych. Pomimo, że drukowanie pieniędzy należy do kompetencji Departament Skarbu, to Fed ustala poziom stóp procentowych i prowadzi politykę pieniężną. Jako, że 85% transakcji walutowych dotyczy dolara amerykańskiego, działania Fedu powinny być śledzone szczególnie uważnie

- Strefa euro – Europejski Bank Centralny (ECB) pełni rolę banku centralnego państw strefy euro. ECB prowadzi politykę pieniężną, ustala poziomy stóp procentowych oraz podaż pieniądza dla największej na świecie strefy ekonomicznej. EUR USD jest najczęściej wymienianą parą walutową świata

- Japonia – Bank Japonii (BOJ) jest bankiem centralnym Japonii, ale walutę kontroluje najbardziej wpływowy resort Japonii – Ministerstwo Finansów (MF). MF posiada długą tradycję interwencji na rynku walutowym, mających na celu przede wszystkim osłabienie jena w celu zwiększenia atrakcyjność japońskiego eksportu

- Wielka Brytania – bankiem centralnym jest Bank Anglii (BOE), ale brytyjskim funtem (GBP) zarządza Kanclerz Skarbu. Jednak od pewnego czasu jednak wpływ BOE i Kanclerza Skarbu na brytyjską walutę znacząco spadł

- Szwajcaria - Szwajcarski Bank Narodowy (SNB) jest bankiem centralnym Szwajcarii i odpowiada za szwajcarskiego franka (CHF). SNB aktywnie działa w celu osłabienia franka względem euro. Kurs został uwolniony.

- Australia – Bank Rezerwy Australii (RBA) jest bankiem centralnym Australii i odpowiada za tamtejszego dolara (AUD) oraz politykę pieniężną. RBA aktywnie korzysta z narzędzi polityki pieniężnej i używa poziomów stóp procentowych, by utrzymać kurs wymiany waluty na poziomie wspierającym australijski eksport, który jest fundamentem tej gospodarki

Interwencje na rynku walutowym

Banki centralne – samodzielnie lub w sposób skoordynowany - interweniują na rynku walutowym, sprzedając lub kupując waluty, by wpłynąć na kursy ich wymiany. Z zasady, banki centralne starają się najpierw korzystać z interwencji słownej. Deklarują one pożądany poziom kursu waluty, w nadziei że skłoni to uczestników rynku do wymiany po zbliżonym do pożądanego kursie, bez konieczności przeprowadzenia interwencji operacyjnej. Ostatnie interwencje banków centralnych dotyczą wprowadzenia przez SNB oraz osłabienia jena przez BOJ.Spośród interwencji operacyjnych skuteczniejsze są zwykle te mające na celu osłabienie rodzimej waluty, ponieważ bank centralny potencjalnie mógłby drukować nieskończone ilości swojej waluty, by zaspokajać popyt i w efekcie obniżyć jej kurs. Najsłynniejsza nieudana interwencja mającą na celu wzmocnienie rodzimej waluty miała miejsce w 1992 w Wielkiej Brytanii. BOE poniósł klęskę, ponieważ liczba sprzedających GBP po pożądanym przez BOE kursie okazała się niemal nieograniczona.

Stabilność finansowa

Siła waluty danego kraju jest obecnie znacząco związana z jego stabilnością finansową w zbiorowej percepcji uczestników rynku. Głównymi czynnikami branymi pod uwagę podczas analizy stabilności finansowej danego kraju są:

- Relacja długu do PKB – procentowa relacja długu publicznego danego kraju do jego Produktu Krajowego Brutto (PKB) jest powszechnie stosowaną miarą stabilności finansowej. Stosunek długu do PKB powyżej 85% może być niebezpieczny dla przyszłości danej gospodarki

- Relacja deficytu do PKB – bieżący i prognozowany deficyt budżetowy w relacji do Produktu Krajowego Brutto jest kolejną miarą stabilności finansowej. Czym większy procentowy stosunek deficytu do PKB, tym większe zagrożenie stanowi dla gospodarki. Relacja deficytu do PKB powyżej 5-7% może stanowić poważne zagrożenie dla gospodarki danego kraju

- Wzrost PKB – niski lub ujemny wzrost PKB stanowi zagrożenie dla zdolności kraju do obsługi swojego długu publicznego. Obecnie stanowi to problem krajów strefy euro, które starają się zmniejszyć swoje zadłużenie w okresie niskiego lub ujemnego wzrostu PKB

Ryzyko kredytowe

Zmiany relatywnej wiarygodności kredytowej pomiędzy gospodarkami wpływają na kursy wymiany ich walut. Poniżej prezentujemy dobre miary wiarygodności kredytowej państw, a zmiany ich wskazań powinny być uważnie śledzone przez inwestorów walutowych:

- Ratingi kredytowe – wszystkie główne agencje ratingowe (Moody’s, Standard & Poor’s, Fitch) dostarczają niezależnych ratingów kredytowych. Obniżenie ratingów kredytowych kraju może mieć negatywny wpływ na kurs wymiany jego waluty

- Rentowność obligacji – zmiany w oprocentowaniu długu państw na rynku kapitałowym mogą być wczesnym wskaźnikiem rosnącego lub malejącego niepokoju o możliwość spłaty zaciągniętych przez nie długów. Rentowność 10-letnich obligacji jest łatwą do śledzenia wzorcową miarą tego wskaźnika. Nagły wzrost kosztów obsługi długu danego kraju zwykle wpłynie negatywnie na kurs wymiany jego waluty

- Swapy kredytowe – credit default swaps (CDS) działają jak ubezpieczenie instrumentów długu. Kupujący za określone wynagrodzenie zgadza się przejąć od sprzedającego ryzyko niespłacenia długu będącego podstawą CDS. Gwałtowny wzrost wspomnianego wynagrodzenia, podobnie jak gwałtowny wzrost rentowności obligacji, może mieć silny negatywny wpływ na kurs wymiany waluty

- Wyniki aukcji długu – kolejnym istotnym czynnikiem, który należy brać pod uwagę są wyniki aukcji długu publicznego. Wartość sprzedanych na aukcji papierów dłużnych oraz premia, jakiej żądali kredytodawcy stanowią miarę powodzenia danej aukcji. Nieudana aukcja może spowodować negatywny wpływ na kurs wymiany waluty

Sprawdź również:

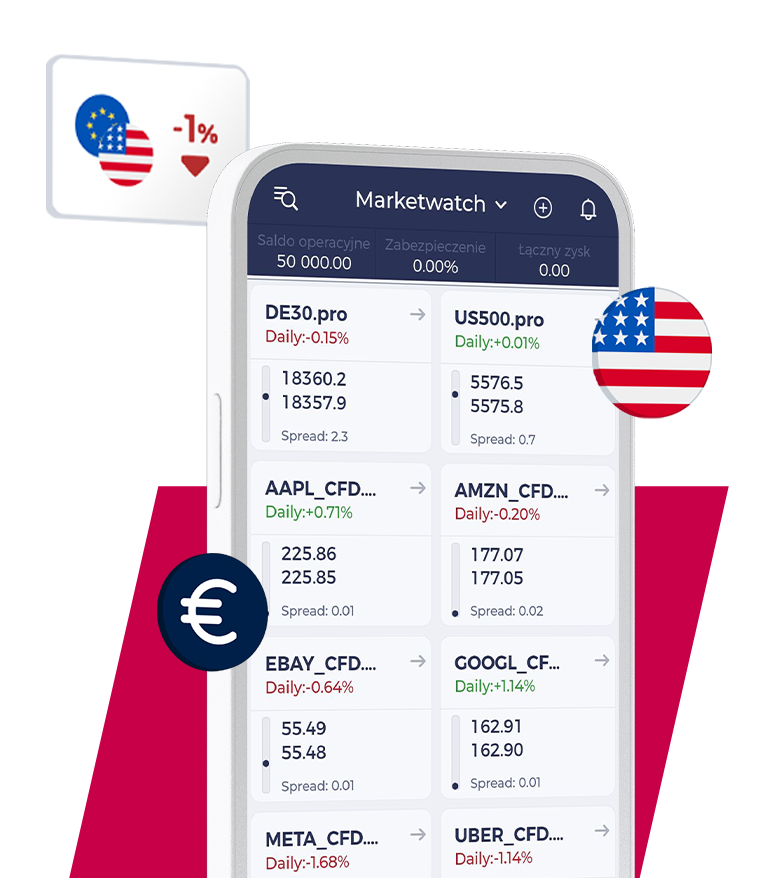

Przetestuj bezpłatnie

aplikację OANDA TMS Brokers

- Dostęp do wirtualnego salda 50 000 złotych

- Prosty tutorial po aplikacji dla początkujących

- Możliwość testowania strategii inwestycyjnych bez ryzyka

- Dostęp do materiałów edukacyjnych (w tym ebooki i podcasty)

- Bezpłatne konto demo ważne aż 180 dni

Pobierz darmowy e-book

Nie musisz być na Wall Street, żeby handlować na amerykańskiej giełdzie! Pobierz przewodnik inwestora i zobacz jak inwestować w spółki amerykańskie i europejskie nie ruszając się z domu!

pobierz e-book »