W jaki sposób Japonia interweniuje na rynku forex?

Japońskie fundamenty rynku forex

Zanim zaczniesz handlować na rynku forex, powinieneś zrozumieć, w jaki sposób niektórzy z największych traderów makro analizują rynek.

Stopa procentowa i bieżące oczekiwania inflacyjne w środowisku spekulacyjnym sprawiły, że jen stał się atrakcyjnym przedmiotem handlu, ponieważ wielu traderów skupiło się na japońskim problemie deflacji. Pod koniec lat 80 w Japonii pękły dwie bańki: krach na giełdzie i kryzys na rynku mieszkaniowym.

Doprowadziło to do deflacji, w wyniku której ceny towarów i usług spadły, a zaufanie konsumentów osłabło, co skłoniło wielu do wstrzymania się z wydatkami. Japońska gospodarka odnotowała spadek, który poprzedziła polityka niskich stóp procentowych. Kiedy gospodarka ustabilizowała się, a polityka uległa zmianie, nastąpił spadek wartości udzielanych kredytów, co w konsekwencji wywołało deflację.

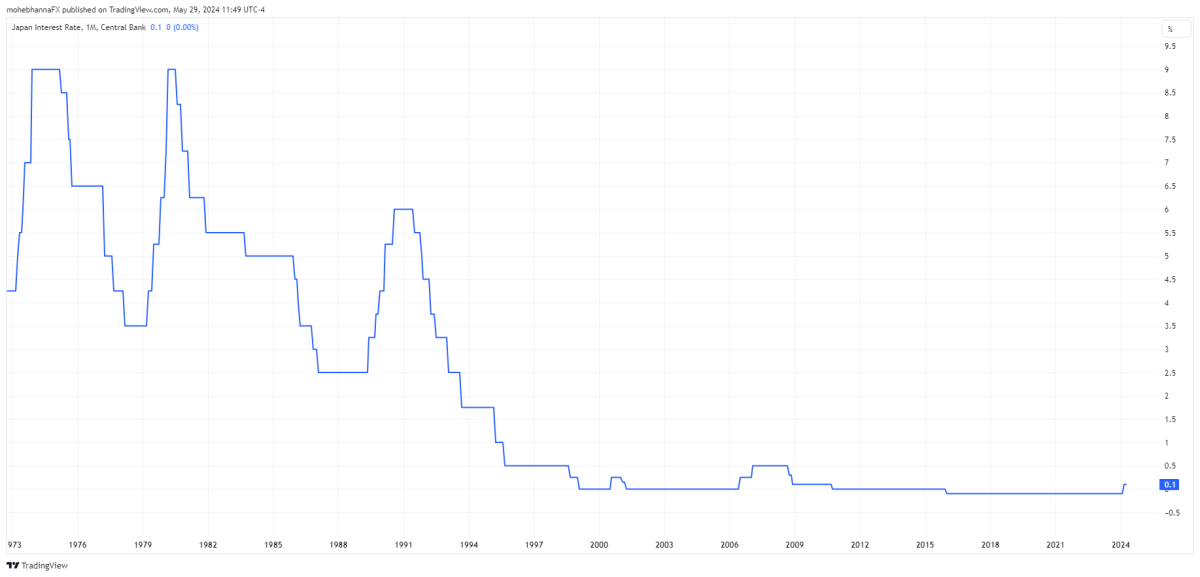

Stopa inflacji w Japonii, źródło: OANDA, TradingView.com, 29.05.2024.

W rezultacie Japonia utknęła z niskimi stopami procentowymi, co sprawiło, że jen stał się głównym celem jako waluta finansowania (pieniądze pożyczone w jednej walucie na zakup innej waluty).

Stopy procentowe w Japonii, źródło: OANDA, TradingView.com, 29.05.2024

Gospodarka Japonii

Japoński sektor produkcyjny rozwija się dynamicznie, produkując pojazdy, komputery i maszyny elektryczne, jednak stanowi on tylko mniej niż jedną piątą PKB. Słaby jen mógłby zwiększyć atrakcyjność eksportu, ale nadal byłoby to ogólnie negatywne dla gospodarki.

W związku z tym, japońska gospodarka zaczęła odchodzić od produkcji na rzecz usług. Kluczowe branże obejmują również nieruchomości, branżę gastronomiczną, hotelarską i rekreacyjną, działalność reklamową a także branżę przetwarzania danych.

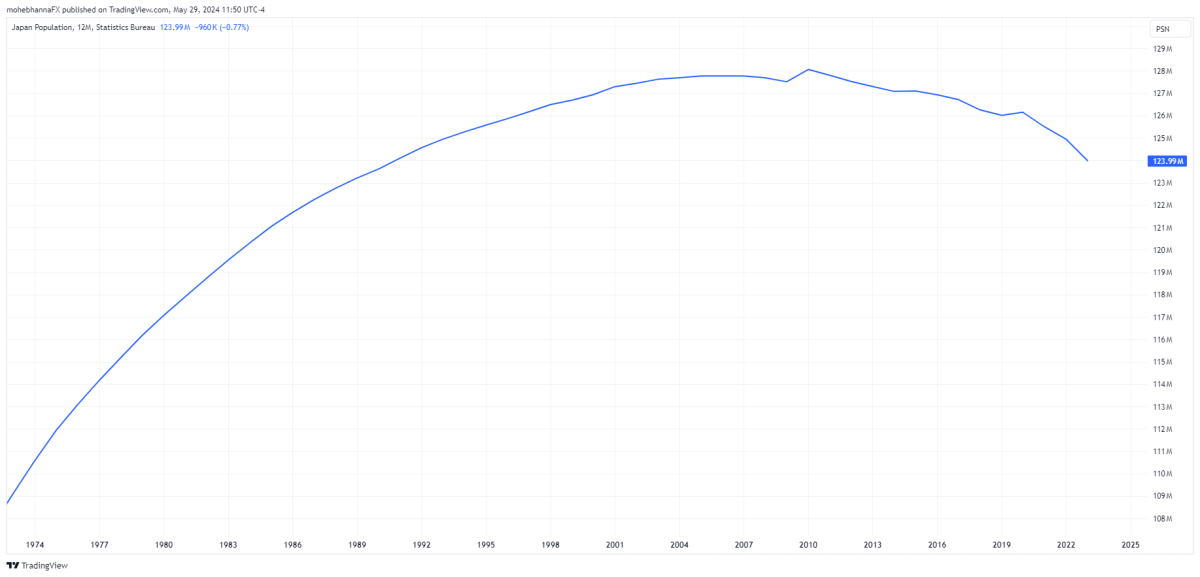

Sytuację Japonii komplikuje również fakt, że kraj ten od dziesięcioleci zmaga się z kurczącą się populacją. Ministerstwo Spraw Wewnętrznych i Komunikacji poinformowało w 2023 r, że populacja obywateli Japonii spadła o ~800 000 osób do 122,4 mln w 2022 r. w porównaniu z rokiem poprzednim. Przy rekordowo niskim wskaźniku urodzeń i jednej z najszybciej malejących populacji na świecie, gospodarka ta nie odnotowuje wystarczająco silnych trendów w zakresie wydatków konsumenckich, które pomogłyby wesprzeć długoterminowy zagregowany popyt na towary i usługi, prowadząc do zwiększenia produkcji i zatrudnienia. Ponieważ jedna piąta populacji to millenialsi, większość swojego życia przeżyli w okresie załamania gospodarczego, co sprawiło, że są znacznie bardziej ostrożni w wydawaniu pieniędzy. Oczekiwania inflacyjne są zakotwiczone od dziesięcioleci i trudno będzie sobie wyobrazić poważną zmianę pokoleniową w najbliższym czasie.

Populacja Japonii, źródło: OANDA, TradingView.com, 29.05.2024

Populacja Japonii, źródło: OANDA, TradingView.com, 29.05.2024

Bank Japonii (BoJ) i Ministerstwo Finansów

Rząd Japonii ma trudne zadanie wspierania trzeciej co do wielkości gospodarki świata i jego największego wierzyciela. W ciągu ostatnich kilku dekad japońskie Ministerstwo Finansów musiało sięgać po swoje rezerwy walutowe, by sprzedawać dolary w nadziei na wsparcie jena. Działa to w ten sposób, że minister finansów wydaje polecenie interwencji, a Bank Japonii (BOJ) działa jako agent ministerstwa. Nie jest wydawany żaden komunikat prasowy, więc kiedy banki zaczynają przetwarzać zlecenia BOJ, zmienność jena przyspiesza.

Interwencja

Przy stale spadającej wartości jena japońskiego rząd może podjąć nadzwyczajne środki, aby spróbować wpłynąć na rynek walutowy. W przeszłości Japonia była krytykowana za utrzymywanie słabego jena z korzyścią dla swoich eksporterów, ale gdy jen spadał poniżej kluczowych poziomów, często powodowało to interwencję ze strony rządu.

Interwencja słowna

Opinia japońskich urzędników co do wskazówek dotyczących nadzwyczajnych działań zawsze była szczególnie respektowana, biorąc pod uwagę ich długą historię interwencji na rynkach walutowych. Często podkreślają oni, że nie chcą widzieć jednostronnych lub nadmiernych ruchów na rynku walutowym.

Zazwyczaj unikają oni bezpośredniego określania swoich potencjalnych działań i używają stwierdzeń podobnych do poniższych, aby zamiast tego zmusić rynki do działania zgodnie z ich oczekiwaniami:

- Nie będziemy tolerować ruchów spekulacyjnych

- Nie wykluczamy żadnych opcji walki z nadmiernymi ruchami na rynku walutowym

- Jesteśmy gotowi do podjęcia zdecydowanych lub odważnych działań w celu przeciwdziałania nadmiernym lub spekulacyjnym ruchom

- Pozostajemy w stanie gotowości do podjęcia działań w dowolnym momencie

- Możemy przeprowadzić ukrytą interwencję

8 marca 2001 r. ówczesny minister finansów Japonii, Kiichi Miyazawa, skomentował słabe warunki fiskalne Japonii, stwierdzając konieczność reform. Opinia ta pojawiła się po komentarzach dotyczących polityki fiskalnej innych japońskich urzędników państwowych, a połączona reakcja rynku spowodowała dużą zmienność sesji giełdowej.

19 czerwca 2001 r. gubernator Banku Japonii, Masaru Hayami, powiedział: „Interwencja rządu jest możliwa, jeśli gwałtowny spadek waluty będzie kontynuowany”. Komentarz ten miał niewielki wpływ na kurs jena w stosunku do dolara amerykańskiego, ponieważ cena przesunęła się z 123,25 do 123,02. Wpływ na kurs jena w stosunku do euro był bardziej zauważalny - przesunął się z 106,00 do 105,45.

Najnowszy przykład interwencji słownej miał miejsce 7 września 2022 r., kiedy to BOJ był zaniepokojony słabością jena po tym, jak osiągnął poziom 143,00 w stosunku do dolara amerykańskiego. Najwyższy urzędnik państwowy w tym czasie, Hirokazu Matsuno, wyraził swoje obawy i powiedział: „Rząd chciałby podjąć niezbędne kroki, jeśli takie ruchy będą kontynuowane”.

Rzeczywista interwencja

Tuż przed wydaniem polecenia sprzedaży dolarów za jeny, Ministerstwo Finansów Japonii wygłaszało zazwyczaj serię komentarzy, które przygotowywały rynki finansowe, zaczynając od stwierdzenia o poczuciu pilności. Następnie pojawiał się komunikat, że ruchy walutowe są nadmierne i jednostronne. Na koniec padało ostrzeżenie o gotowości do działania. Jeśli jen pomimo wszystkich tych komentarzy nadal się osłabiał, dokonywano stosownej interwencji.

Wykres pary walutowej USD/JPY, dane dzienne; źródło: OANDA, TradingView.com, 29.05.2024

Wykres pary walutowej USD/JPY, dane dzienne; źródło: OANDA, TradingView.com, 29.05.2024

Rzeczywista interwencja BOJ została przeprowadzona w 2011 r.; światowa gospodarka znajdowała się pod presją, gdy Japonia odbudowywała się po skutkach trzęsienia ziemi i tsunami z 11 marca 2011 r. w Azji Południowo-Wschodniej, podczas gdy Europa wciąż zmagała się z problemami zadłużenia, które wynikały z niezdolności Grecji i innych krajów UE do wywiązania się ze swoich zobowiązań finansowych. 7 kwietnia 2011 r. rząd Japonii powiedział, że interweniował na rynkach walutowych, aby przeciwdziałać nadmiernym ruchom jena napędzanym przez spekulantów, które zagrażały japońskiej gospodarce. Kolejna znacząca interwencja miała miejsce 31 października 2011 r., kiedy Bank Japonii sprzedał jena po tym, jak osiągnął kolejny rekordowy poziom w stosunku do dolara amerykańskiego; to wszystko miało na celu przeciwdziałanie spekulacjom, które mogły zaszkodzić japońskiej gospodarce w tym czasie.

Powyższy wykres dzienny podkreśla wydarzenia związane z ingerencją banku centralnego na rynku walutowym; interwencja z 7 kwietnia 2011 r. doprowadziła do umocnienia jena w stosunku do dolara amerykańskiego, podczas gdy ta z 31 października 2011 r. doprowadziła do osłabienia jena w stosunku do dolara. Należy pamiętać, że wzrosty pary USD/JPY oznaczają deprecjację jena, spadki natomiast umocnienie japońskiej waluty.

Skoordynowana interwencja

Gdy ruchy walutowe stawały się zbyt ekstremalne, Japonia nie działała w izolacji. W latach osiemdziesiątych Grupa Pięciu Krajów Przemysłowych podpisała umowę o nazwie Plaza Accord, zachęcając do sprzedaży dolarów amerykańskich. Kilka lat później sześć krajów G7 podpisało Louvre Accord, próbując zahamować spadek wartości dolara. Podczas azjatyckiego kryzysu finansowego Stany Zjednoczone i Japonia wspólnie wsparły jena. W 2011 roku grupa G7 interweniowała, by zatrzymać gwałtowny wzrost wartości jena po potężnym trzęsieniu ziemi, które wywołało spekulacje o masowej repatriacji zagranicznych aktywów w celu finansowania odbudowy.

Co powinni wiedzieć inwestorzy walutowi

Rynki finansowe doświadczyły wielu interwencji na przestrzeni lat. Niektóre z nich były skuteczne, podczas gdy inne wywołały reakcję odwrotną do oczekiwanej. Wielu traderów koncentruje się na kluczowych poziomach, na których japońscy urzędnicy podejmowali się tego typu działań w przeszłości.

Interwencje mogą powodować nadmierne ruchy, które początkowo mogą prowadzić do braku płynności, dlatego warto być przygotowanym na nagłe i gwałtowne zmiany.

Analizuj japońskiego jena z OANDA

Chcesz handlować kontraktami na różnice kursowe opartymi np. na stosunku dolara amerykańskiego do jena japońskiego?nbsp;

Jeśli tak to dowiedz się, jak handlować na rynku Forex.

Jeśli chcesz rozpocząć handel na instrumentach finansowych opartych między innymi o jena japońskiego, który często oscyluje wokół poziomów wywołujących interwencje japońskich urzędników, otwórz konto realne lub demo w OANDA TMS Brokers.

Zastrzeżenia prawne

Niniejsza publikacja została przygotowana przez OANDA TMS Brokers S.A. z siedzibą w Warszawie, Warsaw UNIT, Daszyńskiego 1, 00-843 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie, XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 5262759131, kapitał w wysokości 3,537,560 PLN, w całości opłacony (“OANDA TMS Brokers”) działającą zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi. OANDA TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004).

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Informacje zawarte w tej publikacji nie są skierowane do odbiorców konkretnego kraju i nie są przeznaczone do dystrybucji do państw, w których dystrybucja albo użytkowanie tych informacji byłyby niezgodne z lokalnym prawem, wymogami i regulacjami.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji i nie jest świadczeniem usług doradztwa inwestycyjnego do celów dyrektywy 2014/65/UE. OANDA TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie czy gwarancja przyszłych wyników.

Być może zainteresuje Cię również: