Dlaczego warto zainteresować się ropą w 2019 roku?

Co wpływa na cenę ropy?

Jak każdy rynek surowcowy, również rynek ropy naftowej uzależniony jest od relacji popytowo-podażowej. To właśnie podaż (czyli wydobycie) ropy oraz popyt (konsumpcja) na nią mocno determinują cenę ropy na giełdzie. Globalny wzrost gospodarczy będzie kreował zapotrzebowanie na czarne złoto, recesja będzie działać odwrotnie.

W krótkim terminie to czy ropa zdrożeje zależy m.in. od decyzji kartelu OPEC, nastrojów inwestorów, wydarzeń geopolitycznych czy danych na temat zapasów ropy (publikowanych przez DoE lub API).

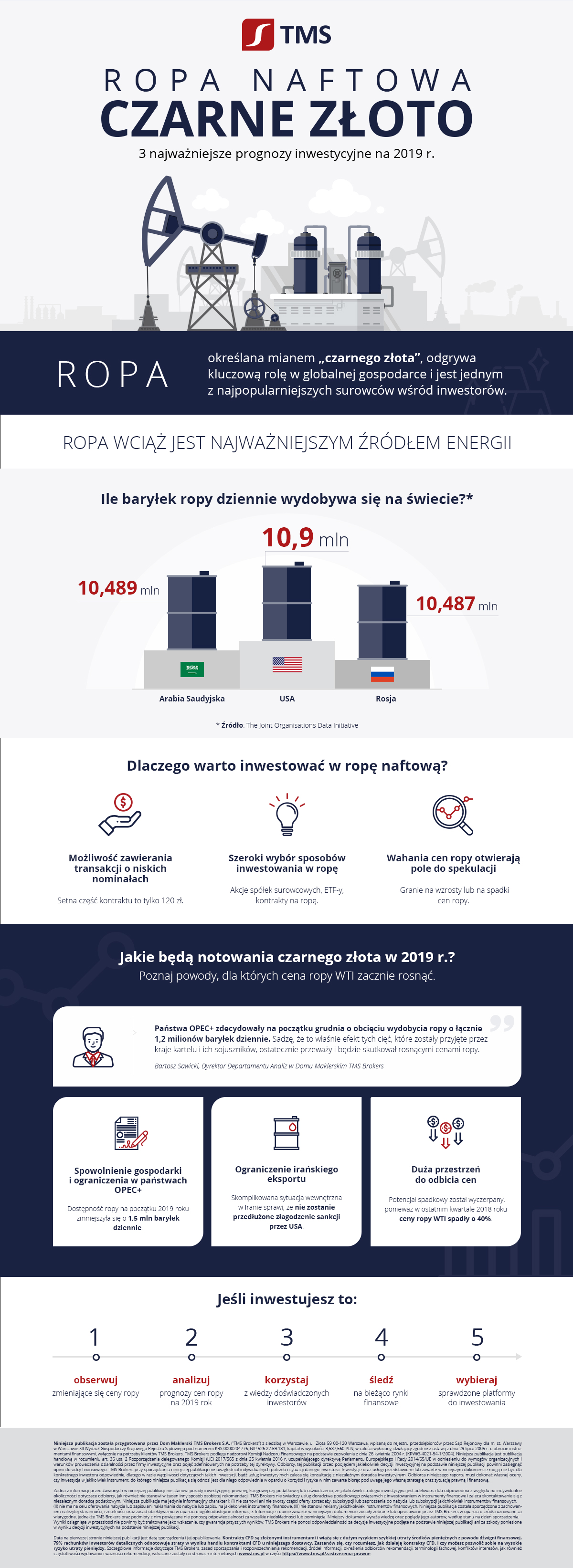

Kurs ropy WTI jeszcze na początku października 2018 roku ostro rósł i przekraczał nawet przez moment 76 USD za baryłkę. Później doszło jednak do dramatycznego załamania, które w połowie grudnia sprowadziło notowania w kierunku 45 USD za baryłkę. Jednak cięcia wydobycia, na które zgodził się OPEC i państwa współpracujące z kartelem powinny wystarczyć by utrzymać rynek w równowadze rynek. Eksperci wymieniają trzy czynniki, które mogą skutkować rosnącymi cenami ropy.

Duża przestrzeń do odbicia

Ceny ropy WTI od początku października spadły około 40 proc. W tym czasie inwestorzy spekulacyjni ograniczyli swoje zaangażowanie w inwestycje w „czarne złoto”. Dowodzi to, że ten ostry spadek cen był powodowany przede wszystkim przez spekulację. Poprzednio gorszy sentyment względem ropy obserwowano podczas ostatniej fazy spadków surowcowej bessy, czyli na przełomie 2015 i 2016 roku. Oznacza to, że potencjał spadkowy został już w dużej mierze wyczerpany, a przestrzeń do potencjalnego odbicia jest naprawdę gigantyczna.

Spowolnienie i cięcia

Globalna gospodarka wyhamowała, co powinno mieć negatywny wpływ na popyt na ropę. Szczególnie, że pierwszy kwartał zwyczajowo stoi pod znakiem najniższego w roku zapotrzebowania na surowiec.

– Państwa OPEC+ zdecydowały na początku grudnia o obcięciu wydobycia o łącznie 1,2 milionów baryłek dziennie. Sadzę, że to właśnie efekt tych cięć, które zostały przyjęte przez kraje kartelu i ich sojuszników, ostatecznie przeważy i będzie skutkował rosnącymi cenami ropy – podkreśla Bartosz Sawicki, Dyrektor Departamentu Analiz w Domu Maklerskim TMS Brokers.

Państwa OPEC zmniejszą produkcję o 800 tys. baryłek, zaś pozostałe kraje, przede wszystkim Rosja, o kolejne 400 tys. baryłek. Dodając do tego cięcia produkcji w Kanadzie, wynikające z gigantycznych tarapatów, okazuje się, że dostępność surowca wraz z początkiem 2019 roku skurczyła się o 1,5 mln baryłek na dzień.

Ograniczenie irańskiego eksportu

Wiosną należy spodziewać się kolejnego ograniczenia irańskiego eksportu ropy. Mało prawdopodobne zdaje się być przedłużenie złagodzenia sankcji przez Stany Zjednoczone. Skomplikowana sytuacja wewnętrzna i niestabilność powinny także skutkować przejściowym spadkiem dostępności surowca z takich krajów jak Angola, Nigeria czy Libia. Perturbacje polityczne, głęboka zapaść gospodarcza i przestarzała infrastruktura w Wenezueli również sprawią, że poziom wydobycia surowca w tym kraju nie zmieni się.

Biorąc to wszystko pod uwagę, obecnie panujący pesymizm na rynku ropy, powinien stopniowo wyparować wraz ze słabnięciem obaw o gigantyczną nadpodaż surowca. Eksperci szacują, że to ma szansę sprzyjać odbijaniu cen ropy, które pod koniec 2019 roku powinny osiągnąć pułapy zbliżone do 70 USD za baryłkę.

Być może zainteresuje Cię również: