Zmienność EUR/PLN spada, wraz z nią ceny opcji

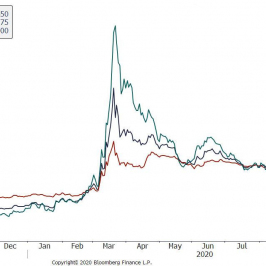

Zmienność rynku złotego wygasła. Notowania EUR/PLN od 23 lipca krążą w przedziale 4,39 – 4,4270. W środę, w południe kurs znajduje się poniżej 4,41. Na wczorajszej sesji europejskiej zakres wahań kursu wyniósł zaledwie jeden grosz. Zmienność historyczna w ostatnim miesiącu jest również rekordowo niska na tle innych walut koszyka emerging markets.

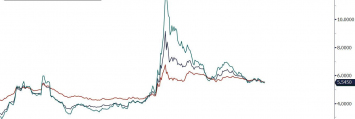

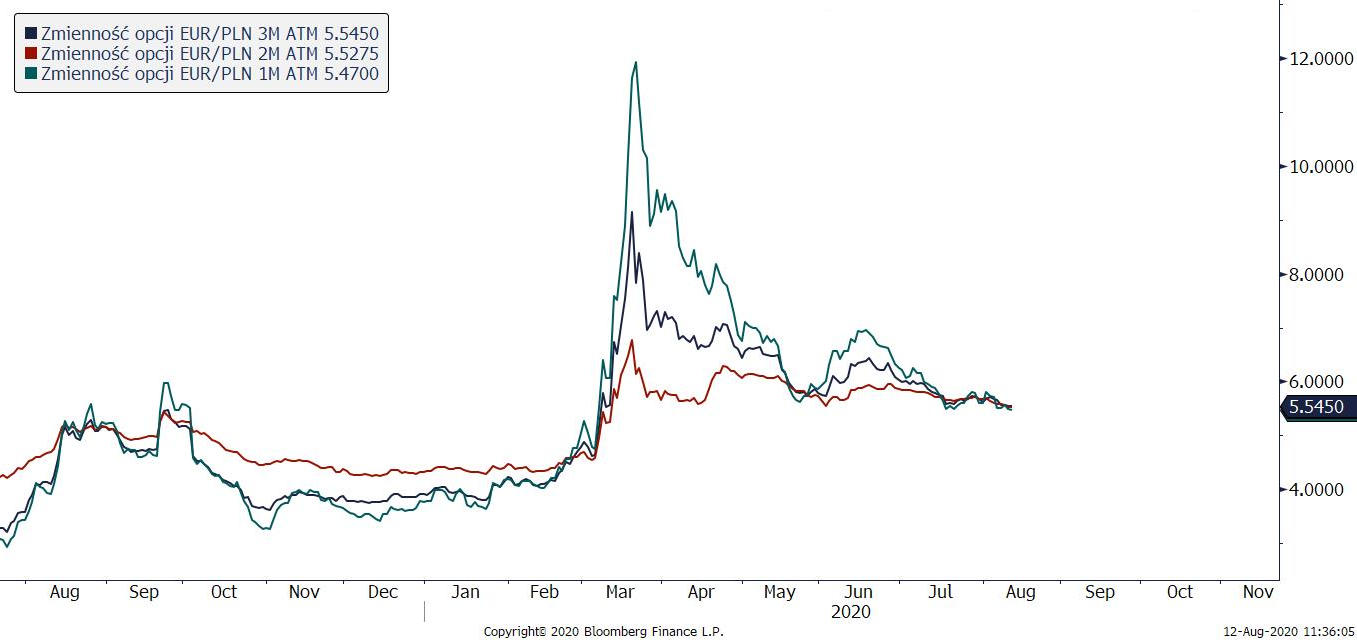

Wraz ze spadkiem zmienności zrealizowanej obserwujemy spadek zmienności implikowanej. Ten z kolei działa w kierunku spadku cen opcji, czyli jednego z najważniejszych instrumentów zabezpieczania ryzyka walutowego w przedsiębiorstwie. Obecnie zmienność trzymiesięcznych opcji EUR/PLN osuwa się pod dołki z ostatniej dekady lipca.

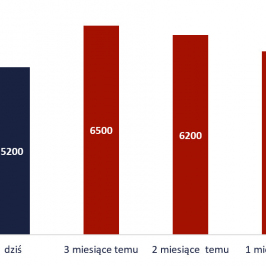

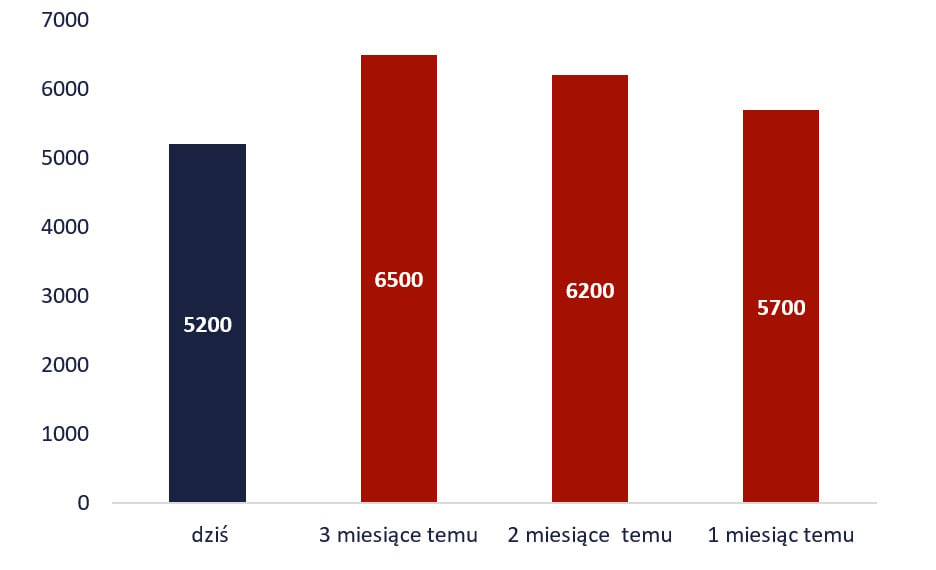

Zobrazujmy jak spadek zmienności przekłada się na zmiany kosztu zakupu opcji. 12 sierpnia przed południem premia w przypadku trzymiesięcznej opcji, w której kurs zakupu euro to ATMF (at the money forward, czyli aktualny kurs terminowy w danym horyzoncie) dla kwoty 100 tysięcy euro wynosi około 5200 PLN. Miesiąc temu wynosiła 5700 PLN, dwa miesiące temu 6200 PLN a trzy miesiące temu 6500 PLN.

Opcja call jako instrument zabezpieczający importera

Jednym ze sposobów zabezpieczenia ryzyka walutowego przez importera jest zakup opcji CALL. Instrumenty te dają prawo do zakupienia waluty bazowej po cenie wykonania opcji we wcześniej ustalonym terminie. Przypominamy podstawowe informacje dotyczące

Po zakupie opcji, w trakcie jej trwania, mamy do wyboru następujące możliwości:

Realizujemy prawo w dniu zapadalności opcji poprzez:

- rozliczenie różnicowe,

- rozliczenie z fizyczną dostawą walut po kursie realizacji (strike)

- rozliczenie mieszane

Opcja wygasa i nie realizujemy prawa zakupu ponieważ kursy rynkowe są atrakcyjniejsze. Transakcję w tym przypadku zawieramy na rynku spotowym.

Klasyfikacja terminologiczna opcji w zależności stosunku kursu wykonania opcji do aktualnego kursu rynkowego:

- FOTM – far out the money, czyli daleko poza pieniądzem; kurs wykonania opcji najbardziej „niekorzystny”

- OTM – out the money, czyli poza pieniądzem,

- ATM – at the money, czyli przy pieniądzu (strike przy aktualnym kursie),

- ATMF – at the money, forward (strike przy kursie terminowym),

- ITM – in the money, czyli w pieniądzu,

- DITM – deep in the money, czyli głęboko w pieniądzu; kurs wykonania opcji najbardziej „korzystny”.

Opłacalność zabezpieczenia opcją wzrasta wraz ze spadkiem cen opcji, tak zwanej premii. Zmienność implikowana opisuje oczekiwania rynku w zakresie zmian notowań pary walutowej w przyszłości. Premia płacona za opcje jest wypadkową ceny wykonania, czasu pozostałego do wykonania i właśnie zmienności implikowanej. W przypadku gdy oczekiwana zmienność spada, spada również koszt zabezpieczenia ryzyka walutowego opcjami. Należy pamiętać, że implikowana zmienność ma większy wpływ na cenę opcji im bardziej odległa jest data realizacji.

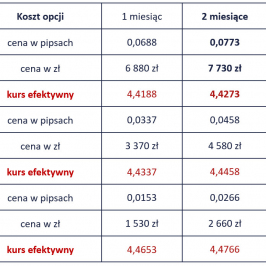

Kurs efektywny opcji call - kalkulacja:

Zastanawiając się nad efektywnością konkretnej opcji zawsze trzeba wyliczyć jej kurs efektywny, czyli kurs po jakim – korzystając z nabytego prawa – realizujemy transakcję zabezpieczającą (kurs rozliczenia-premia w pipsach). Z tabeli wynika, że choć opcje ITM są najdroższe to ich kurs efektywny jest najkorzystniejszy. Choć cena do zapłacenia może zrażać, to bezpieczeństwo firmy i stosowanie transakcji o ograniczonej ujemnej wycenie jest tego warte. Poniżej prezentujemy tabelę zestawiającą koszt opcji call z różnymi cenami wykonania i terminami zapadalności.

Oczekiwana zmienność jest cykliczna, okresy niskiej zmienności poprzedzane są okrasami z wysoką zmiennością i vice versa. Można więc założyć, że obecna niska zmienność EUR/PLN zwiększy się w przyszłości. Spowoduje to również wzrost kosztów zabezpieczenia pozycji walutowych. Wskazuje to na dobry moment do zabezpieczenia pozycji walutowych. Generalna zasadą jest kupowanie opcji przy niskiej zmienności i sprzedawanie przy wysokiej.

Opcje walutowe - ryzyka

Na koniec przypomnijmy o najważniejszych ryzykach związanych z sięganiem po opcje walutowe jako instrument zarządzania ryzykiem walutowym w przedsiębiorstwie.

Podstawowe ryzyka związane z zakupem opcji CALL:

- po potwierdzeniu transakcji, niezależnie od przyszłych zdarzeń i okoliczności, nie jest możliwe wycofanie się z zawartej transakcji ani też zmiana jej warunków.

- w dniu zawarcia transakcji Klient płaci Bankowi premię opcyjną. W przypadku niewykorzystania praw z tytułu posiadanej opcji kwota premii nie jest Klientowi zwracana.

- w przypadku decyzji o odsprzedaży opcji, premia opcyjna, jaką Bank zapłaci Klientowi, może się znacznie różnić od kwoty zapłaconej przez Klienta w dniu zakupu opcji.